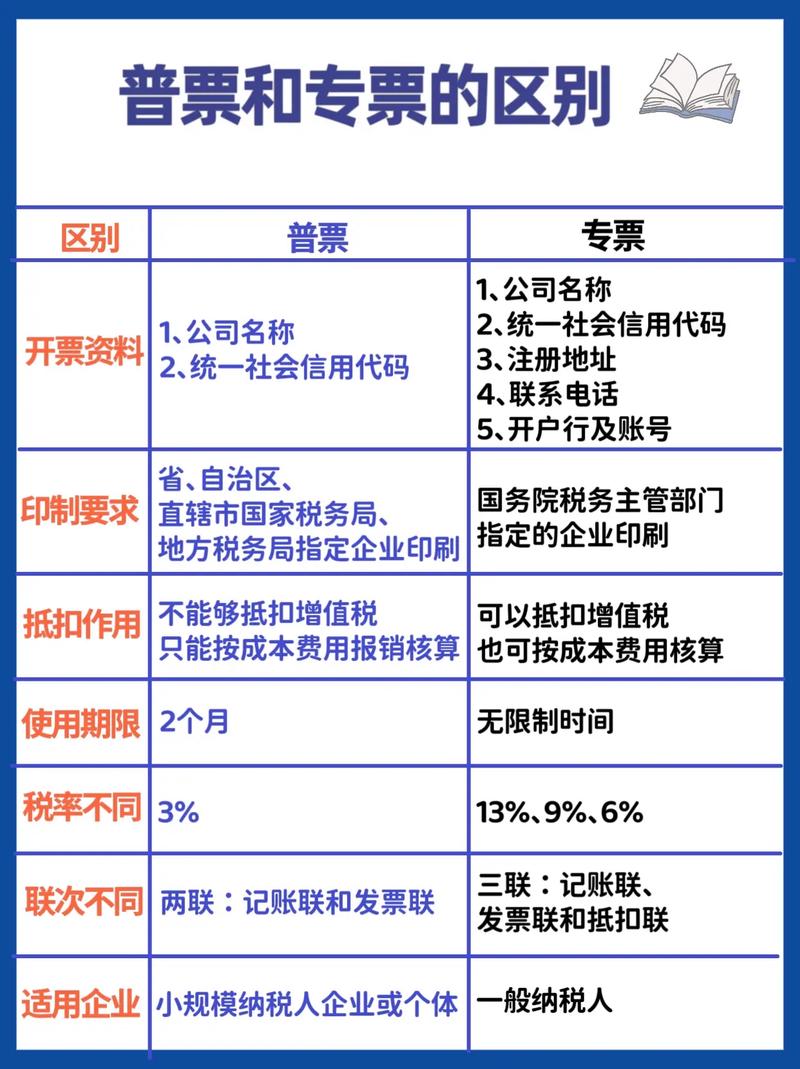

增值稅普票和增值稅專票的區(qū)別

增值稅普通發(fā)票(簡稱“普票”)和增值稅專用發(fā)票(簡稱“專票”)是中國增值稅制度下兩種不同類型的發(fā)票,它們的主要區(qū)別如下:

1. 使用對象不同:

- 普票:適用于所有增值稅納稅人,包括一般納稅人和小規(guī)模納稅人。

- 專票:主要適用于增值稅一般納稅人。

2. 抵扣功能不同:

- 普票:不能用于進項稅額的抵扣。

- 專票:可以用于進項稅額的抵扣,即購買方可以憑此發(fā)票抵扣相應(yīng)的進項稅額。

3. 發(fā)票內(nèi)容不同:

- 普票:內(nèi)容相對簡單,一般包括購買方名稱、納稅人識別號、地址電話、開戶行及賬號、商品名稱、規(guī)格型號、單位、數(shù)量、單價、金額、稅率、稅額等。

- 專票:除了包含普票的內(nèi)容外,還包含認證信息,如認證相符、認證不符、認證時間、認證結(jié)果等。

4. 開具條件不同:

- 普票:一般納稅人和小規(guī)模納稅人都可以開具。

- 專票:只有一般納稅人可以開具,小規(guī)模納稅人需要到稅務(wù)機關(guān)代開。

5. 管理要求不同:

- 普票:管理相對寬松。

- 專票:管理較為嚴格,需要進行嚴格的認證和抵扣管理。

6. 稅收征管不同:

- 普票:稅務(wù)機關(guān)對普票的監(jiān)管相對較松。

- 專票:稅務(wù)機關(guān)對專票的監(jiān)管更為嚴格,因為涉及到進項稅額的抵扣。

7. 發(fā)票聯(lián)次不同:

- 普票:通常只有一聯(lián)或兩聯(lián)。

- 專票:通常有三聯(lián)或更多,包括發(fā)票聯(lián)、抵扣聯(lián)和記賬聯(lián)等。

8. 發(fā)票樣式不同:

- 普票:樣式相對簡單。

- 專票:樣式更為復(fù)雜,包含更多的認證信息。

9. 適用范圍不同:

- 普票:適用于日常的商業(yè)交易。

- 專票:適用于需要進行進項稅額抵扣的商業(yè)交易。

10. 發(fā)票認證不同:

- 普票:不需要認證。

- 專票:需要通過稅務(wù)機關(guān)的認證系統(tǒng)進行認證。

這些區(qū)別使得普票和專票在實際使用中有著不同的用途和要求。

進項少銷項多怎么辦

面對進項少銷項多的情況,企業(yè)可以采取以下措施來有效應(yīng)對:

1. 優(yōu)化進項管理:企業(yè)應(yīng)審視和優(yōu)化其進項管理策略,完善采購管理,與供應(yīng)商建立良好的合作關(guān)系,確保及時獲取完整的進項發(fā)票。通過優(yōu)化采購流程和管理系統(tǒng),提高進項發(fā)票的獲取率和質(zhì)量;如果可能,可以合理規(guī)劃大額采購的時間,使其與銷售需求匹配,以增加進項支出。

2. 控制銷項稅額增長:企業(yè)需要有效控制和管理銷項稅額的增長,優(yōu)化銷售策略,通過調(diào)整銷售策略,可以控制銷售額的增長速度,盡量避免過高的銷項稅額。

3. 申請增值稅調(diào)整:在確保無法通過其他手段有效減少稅負的情況下,企業(yè)可以考慮向稅務(wù)部門申請增值稅調(diào)整。企業(yè)可以申請增值稅追認抵扣,向稅務(wù)部門提交相關(guān)的會計憑證和申請材料。稅務(wù)部門會允許企業(yè)追認一定期間內(nèi)的未抵扣進項稅額。

4. 尋求稅務(wù)專業(yè)人士幫助:對于復(fù)雜的稅務(wù)處理或者不確定的情況,企業(yè)可以尋求稅務(wù)專業(yè)人士的幫助和建議,稅務(wù)顧問能夠幫助企業(yè)找到最合適的解決方案。

5. 利用稅收優(yōu)惠政策:企業(yè)可以合理利用稅收優(yōu)惠政策,例如在稅收優(yōu)惠地區(qū)注冊公司,享受增值稅和企業(yè)所得稅的扶持獎勵政策,以降低稅負。

6. 調(diào)整業(yè)務(wù)結(jié)構(gòu):企業(yè)可以調(diào)整業(yè)務(wù)結(jié)構(gòu),增加進項,例如拓展上游供應(yīng)商,提高采購量,增加內(nèi)部成本,合理策劃采購方式,增加服務(wù)類采購等。

7. 合理籌劃稅收繳納:在合理增加進項、降低銷項的基礎(chǔ)上,企業(yè)還應(yīng)進行合理的稅收籌劃。具體的稅收籌劃方法包括:合理利用企業(yè)的組織形式、投資經(jīng)營方式、結(jié)算方式等來降低稅負;合理利用國家稅收優(yōu)惠政策和其他政策優(yōu)惠來減輕稅負;合理分散經(jīng)營收入來降低企業(yè)整體稅負。

8. 定期審計和評估:為了確保企業(yè)的稅務(wù)籌劃方案的有效性以及合規(guī)性,企業(yè)應(yīng)定期進行審計和評估。通過專業(yè)的審計機構(gòu)或人員進行定期審計,及時發(fā)現(xiàn)和糾正財務(wù)管理和稅務(wù)處理方面的問題。

通過上述措施,企業(yè)可以有效應(yīng)對進項少銷項多的挑戰(zhàn),確保企業(yè)的財務(wù)健康和穩(wěn)定發(fā)展。

普票不能抵扣要他干嘛

普通發(fā)票雖然通常不能用于抵扣增值稅進項稅額,但它們在企業(yè)的財務(wù)管理和運營中仍然有重要的作用和用途。以下是普通發(fā)票的一些主要用途:

1. 作為交易憑證:普通發(fā)票是購銷商品、提供或接受服務(wù)以及從事其他經(jīng)營活動中開具和收取的收付款憑證,是證明經(jīng)濟活動的最原始憑證,也是會計核算的重要依據(jù)。

2. 用于財務(wù)記賬:企業(yè)需要普通發(fā)票來記錄和證明其業(yè)務(wù)交易,以便于財務(wù)核算和報表編制。

3. 消費者權(quán)益保護:普通發(fā)票也是消費者維權(quán)的依據(jù),消費者可以憑發(fā)票要求售后服務(wù)或進行投訴。

4. 特定情況下的進項稅抵扣:在某些特定情況下,普通發(fā)票也可以用于抵扣進項稅,例如購進免稅農(nóng)產(chǎn)品、支付的運費、購入廢舊物資等。

5. 跨境交易:納稅人自境外單位或者個人購進服務(wù)、無形資產(chǎn)或者不動產(chǎn),其從稅務(wù)機關(guān)或者扣繳義務(wù)人取得的解繳稅款的完稅憑證上注明的增值稅額,準予從銷項稅額中抵扣。

6. 農(nóng)產(chǎn)品收購:農(nóng)產(chǎn)品收購發(fā)票或銷售發(fā)票可以用于計算可抵扣的進項稅額,特別是當用于生產(chǎn)銷售或委托加工13%稅率貨物的農(nóng)產(chǎn)品時。

7. 通行費發(fā)票:某些通行費發(fā)票可以用于抵扣進項稅,如收費公路通行費增值稅電子普通發(fā)票和橋、閘通行費發(fā)票。

8. 機動車銷售統(tǒng)一發(fā)票:納稅人從銷售方取得的稅控機動車銷售統(tǒng)一發(fā)票上注明的增值稅額,可以從銷項稅額中抵扣。

盡管普通發(fā)票在大多數(shù)情況下不能用于抵扣增值稅,但它們在企業(yè)的財務(wù)管理和運營中仍然扮演著關(guān)鍵角色。

微信掃一掃打賞

微信掃一掃打賞